最近遵义道桥“脸”都不要了,银行贷款延期20年。可就算是这么“不要脸的老赖”,一边债务重组,一边却仍要保持标准化城投债券100%正常兑付,可见其威力所在——发行30年没有一例实质性违约,全部兑付本息。

一、遵义道桥百亿银行贷款展期20年

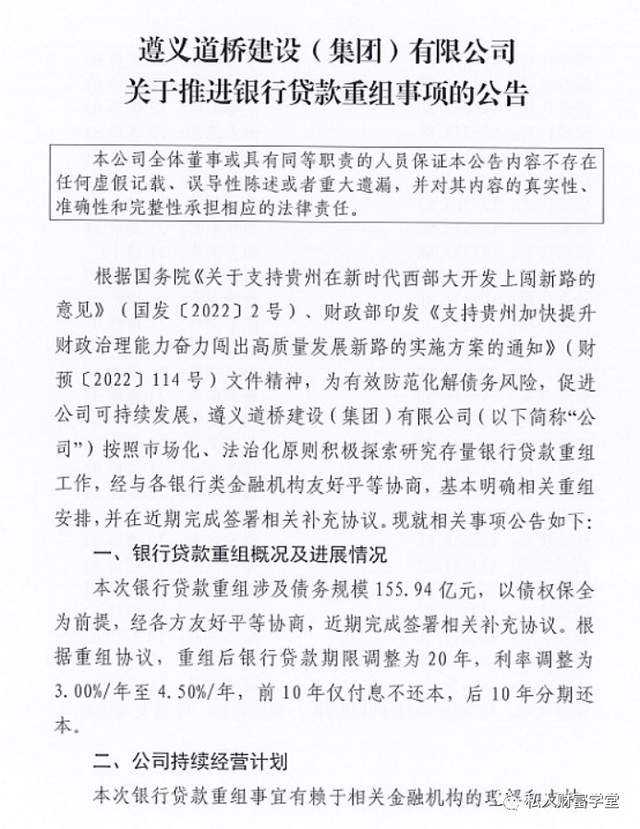

2022年12月30日,遵义道桥发布公告,正式宣布155.94亿元银行贷款展期20年,前10年仅付利息,后10年分期还本。

从方案的内容来看,银行虽然承担了一定的损失,但是换来了贷款本金的安全以及还算不错的利息回报。遵义道桥也减少了债务压力,偿还能力提高,可以轻装上阵,风险进一步降低。当地政府也维护了信用和区域融资环境,守住了金融安全的底线。

1、遵义道桥偿债压力减少。

本次参与降息展期的银行贷款规模约占遵义道桥有息债务的35%,展期后债务压力很大程度上减轻,能够腾挪出更多资源保标债兑付。

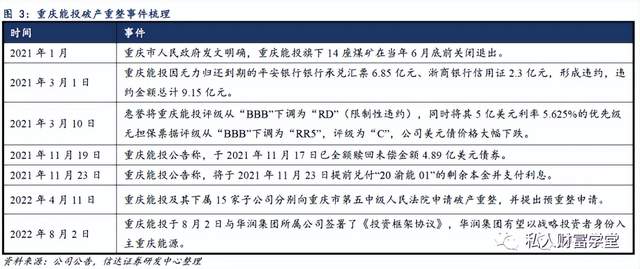

资料来源:Wind,中金公司研究部

2、一边银行贷款展期,一边确保债券兑付。

值得注意的是,此次遵义道桥展期公告中提及,本次银行贷款重组不涉及公开市场债券,公司将严格按照募集说明书的约定,做好公开市场债券的偿付工作。

也就是说,遵义道桥走向了除标准化债券以外的债务全面重组之路。传达了企业按时偿还公开债券的意愿,再度明确了风险底线。

数据显示,目前遵义道桥存续境内债共计29只,存量规模近170.72亿元,至今都没有发生公开市场债券违约,私募债券也没有违约记录,保持了100%正常兑付记录。

图片来源:企业预警通

不仅如此,2022年遵义道桥还成功发行了6笔新的标准城投债券,成功融资8.18亿。说明其新发标准城投债券的安全性还是得到了市场的认可。

图片来源:企业预警通

3、标准化城投债券神圣不可侵犯!

遵义道桥对非标、银行贷款进行展期、降息,也要保证标债100%的如期兑付,用实际行动证明:标准城投债券神圣不可侵犯!其兑付顺序优先于非标和银行贷款,“保标债”已经成为所有城投平台和地方政府的基本底线。

除了贵州遵义道桥外,即使在非标产品延期的区域,在债务重组中城投标债都被排除在外优先兑付,体现了当地政府维护公开债信誉的决心。

二、银行贷款展期向公开债展期演化的概率不大

1、市场对于公开债违约,尤其城投债违约依然是“零容忍”态度。

2、城投债作为公开债券,持有者分散,包含非银投资者,展期协商的难度较高,协调过程中容易引发舆论事件。

3、相较银行贷款,城投债参与重组的影响较大,容易影响区域信用环境,对本就艰难的市场化融资渠道造成进一步挤压,还可能涉及系统性风险。

4、遵义道桥当前债券存量并不太大,短期偿债压力尚可。在省级层面的支持和协调下,维持城投债兑付仍有余力。

三、城投债中短期内违约的风险很小

1、如果区域内城投出现债券市场违约,很可能导致整个区域信用环境恶化,给当地的发债融资造成严重冲击。地方政府想方设法都要力保城投债刚兑。

这次遵义道桥即使脸面都不要了,也要守住标准化城投债券按时兑付的底线,就是活生生的案例。如果不作此决策,那迎来的只能是政府信仰崩塌,这点是很难想象的。

2、目前债务风险较大的区域也都采取了积极的措施、甚至公开官宣保当地债券刚兑,给投资者打气,增加投资的信心。

3、目前的经济环境经不起系统性的风险暴雷。城投债市场存量规模巨大,风险传染性强,若出现风险暴露可能对金融稳定和经济发展造成冲击。中央也强调要防范化解金融风险、牢牢守住不发生系统性风险的底线。因此谁都不愿意也不敢第一个打破城投债券的刚兑!

私人财富学堂观点

1、城投平台中短期内肯定会保持刚兑的底线,一旦出现大面积的债务违约或爆雷,则历史以来积累的政府信用肯定会出现崩塌,随之而来的就是系统性的金融风险。

2、在仍需基建发挥托底作用的2023年,城投安全性有其底线所在。城投资产依旧是且投且珍惜的优质资产。