国庆长假期间,金融市场消息很多,其中最劲爆的一条是:成立于1856年,有着166年历史的著名金融机构——瑞士信贷,被传濒临破产。

消息的源头是澳洲广播公司(ABC)旗下商业记者David Taylor,在社交媒体上发出的警告。

虽然没有点出具体是哪家机构,但消息散播出来后引发财经界热烈讨论,不少人纷纷猜测,这家大型金融机构就是百年投行——瑞士信贷。

这可是一条爆炸性新闻,要知道当时雷曼兄弟破产,不仅彻底刺破了美国房地产市场的泡沫,让金融危机席卷全球,带来巨大的破坏力,世界经济因此进入长期低迷的状态。

所以消息一出来,立刻给本就非常紧张的金融市场带来了恐慌,引发了“瑞信是否将成为下一个雷曼”的讨论。

尽管瑞信在周末紧急发声,告诉投资者、投资者和交易对手,他们有偿付能力,其资产负债表处于健康水平,一切均在掌握之中。

瑞信CEO Ulrich Koerner在备忘录中也再次安抚员工,表示虽然公司目前正处于关键时刻,但仍然拥有接近1000亿美元的资本缓冲。同时也呼吁大家不要将其股价表现与资本实力和流动性混为一谈。

但在忧虑的市场看来,这反而是重演当年的一个欲盖弥彰的危险信号。

不仅没有消除市场的担忧,反而诱发了新的担忧。因为在雷曼兄弟破产前夕,其CFO也说过同样“豪言壮语”:

9月8日还对外宣称自己拥有“很强的资本实力”,9月15日就去申请了破产保护。

另外,再讲一个无厘头的冷笑话:瑞信董事长恰恰姓雷曼。

瑞信“风雨飘摇”

对于市场而言,瑞信的生死固然重要,但更重要的是,瑞信是否真的会重演当年的“雷曼时刻”,是否会再次引发一波巨大的金融海啸?

我们不妨先看一下瑞信的基本情况。

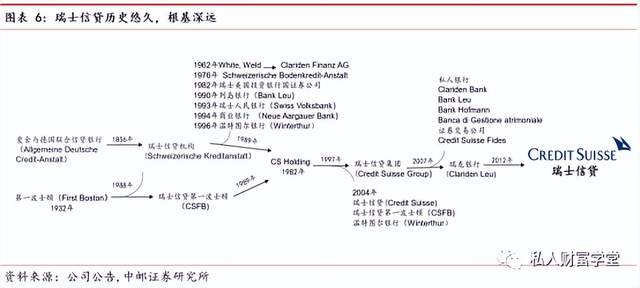

瑞信成立于1856年,总部在瑞士苏黎世,号称是全球第五大财团,瑞士第二大银行,仅次于UBS瑞银。

主要业务分为四大板块:投资银行、财富管理、资产管理、商业银行。在50多个国家有分公司,总投资245亿美元,管理财产11953亿瑞士法郎。(瑞士法郎汇率跟美元接近1:1),资产总值达到4350亿美元,全球员工多达5万余人,市场覆盖超过全球150多个国家。

瑞信雄厚的实力和影响力,在金融领域远不止如此:

按全球收入计算,居世界第2位;按资本基础计算,居世界第16位;其投资银行部是全球最大的五家投资银行之一;私人银行部资产总值为2800亿美元,居世界第2位。

毫无疑问,瑞信就是大家眼中的那个too big to fail(大而不能倒)的银行。

在巅峰时期,瑞信市值高达千亿美元,但如今市值缩水幅度90%以上,仅仅只有126亿美元,折合人民币不到1000亿。

在全球大型银行中,按照市值已经排不上号了,连在A股的银行股市值排名中,也只能名列第21位,低于杭州银行、上海银行这样的城商行。

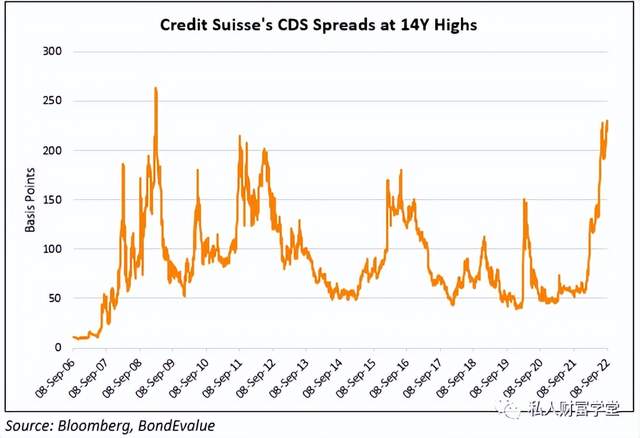

这次受市场传闻的利空消息影响,瑞信的信用违约掉期利差,也就是CDS,疯狂飙升近250个基点,接近2008年雷曼兄弟倒闭时的水平,提示了风险的增加,在侧面说明瑞信的投资者们正处于极度恐慌之中。

(CDS,是一种信用衍生产品,一种对冲违约风险的保险手段。其实就是一种给杠杆投资买的保险。通过先期的保费来获得事件发生后的补偿,投保标的风险越高,保费越高。CDS违约掉期价格越高,说明违约概率越大。)

家底殷实的瑞信,为何走到了今天?

全球货币收缩和经济大环境走弱是重要原因。

今年以来,随着美联储“暴利加息”和“快速缩表”,全球主要央行纷纷开启加息潮,疫情之后被创造出来的巨额流动性被快速回收,国际资金快速向美国集聚回流,其他国家的汇率则集体贬值,英镑、日元、欧元等非美货币“跌声一片”。

数据来源:Choice数据

不仅让新兴经济体大受其害,也让欧洲发达经济体严重受伤,加上高位的通货膨胀,欧洲经济雪上加霜,形势不比2008年好,甚至要差不少,资本市场也步入寒冬,金融业自然受到较大冲击。

在欧洲央行选择跟随美联储加息之后,对银行来说,成本端,银行借贷的成本急升;收入端,利率上升,但经济增长放缓,银行整体信贷质量在恶化,而“身体差”的银行机构,往往率先暴雷。

其次,瑞信经营不善。这几年,包括首席执行官在内,瑞信大批关键员工离职,人才严重流失,旗下投行、信托业务部门持续亏损。2021年3月底,因杠杆交易失利,无法履行保证金追缴,Bill Hwang旗下基金Archegos发生“世纪大爆仓”,瑞信因此遭受超50亿美元的损失。

与此同时,供应链金融公司Greensill Capital倒闭,为其提供资金支持的瑞信损失30亿美元。

2022年,瑞信继续亏损,上半年亏损18.66亿瑞士法郎,财富管理和投行业务全面下滑。

这类利空事件充分反映在了股价上,自去年2月起到今年9月底,瑞信股价从14.90美元跌至3.92美元,跌去近80%。

作为一家管理10万亿高净值客户资产的全球顶级投行,市值被锤到像是要破产的样子。

为摆脱困境,瑞信正在考虑几项相对激进的措施,包括退出美国市场、计划裁员5000人、将投资银行重组等。

瑞信,走向何方?

作为头部的百年投行,瑞信是全球金融行业标杆性旗帜之一,这一次会不会像雷曼兄弟那样暴雷?

虽然无风不起浪,但暴雷的概率很低。

首先,很多人看到瑞信股价暴跌,于是就怀疑这公司要破产倒闭了。其实这并不能作为一个理由。看看我们的腾讯、阿里,今年股价跌幅都在60%以上,他们要破产了么?

在资本市场大环境差的情况下,泥沙俱下是正常的。

其次,信用违约掉期利差飙升,意味着违约风险很高,但并不是一定就会因此暴雷。

在历史上信用违约掉期利差飙升的有不少,2015年德意志银行也出现过类似的一幕,当时市场纷纷传说德银会是第二个雷曼,结果到现在也没出事。

第三 ,瑞信一直保持比较稳健的资本结构。

截至2022年6月30日,普通股一级资本比率(CET1)为13.5%,绝对水平大幅高于巴塞尔协定要求的6%,抗风险能力较强。

从流动性水平来看,瑞信截至二季度的流动性覆盖率为191%,也远高于包括德意志银行(133%)在内的大多数同行,反映了瑞信持有较为充足的高流动性金融资产,提供了较强的缓冲垫。

此外,瑞信的偿付能力和吸收损失能力目前仍然处在比较健康的水平。

为了消除市场疑惑,10月7号,暴雷传闻出来后几天,瑞信便宣布了一项价值约30亿美元的现金债务回购计划,显示了自己的财务实力。

当天股价暴涨13%,10月至今大涨超20%,市场资金是聪明的,如果真会暴雷,资金肯定用脚投票了。

第四,即便瑞信真暴雷了,也不会像雷曼兄弟破产那样严重。毕竟瑞信市值才126亿美元,更何况现在的金融市场已经和当年有很大的不同,自2008年金融危机之后,全球各国都采取了更为完善和严格的监管措施,经济体系比之前流动性更强、资本化程度更高,往往都超过了监管规定的最低限度。对于危机的认知水平也更高,风险抵御能力大大提高。

此外,欧洲也不是世界经济中心,比不上美国。瑞信破产掀起全球范围的金融海啸,基本不可能。即便真的出了问题,也会引发救援。

私人财富学堂观点

1、如果没有隐藏着的没被发现的“大雷”,瑞信大概率不会成为下一个雷曼,虽然目前的处境有些“风雨飘摇”,但还不足以触发系统性风险,也不会撼动全球金融体系。

2、透过现象看本质,金融信贷行业超高杠杆经营,基于的是“信用”,也就是人心,而人心是最善变的。

当遇到美联储的收水潮汐,稍微出点“裂缝”,在市场情绪的推动下容易演变成危机。所以瑞信真正的危机是失去信用,可怕的根本问题也在于公司的经营层面,需要突出的战略转型才能够重获市场的信任,才能走出困境,转危为安。