史上最豪的卡塔尔世界杯正在激战,全世界足球爱好者都在为之疯狂和呐喊。

一边是火爆的足球比赛,一边是理性的资产配置,这两者有什么联系?蕴含着哪些投资启示?

资产配置,如同足球布阵

足球比赛十分讲究团队配置,而阵型是团队配合的具体体现。

从最初的“1-9”、“2-2-6”阵型,到目前常见的“442阵型”、“433阵型”。

一百多年以来,足球阵型经历了翻天覆地的变化。但任何一个好的阵型,都必须做到攻守兼备,充分发挥队员的特长,在进攻的时候具有压制力,能够克敌制胜。在防守的时候灵活机动,能够及时堵住缺口,挡住对方的进攻。

同样,任何一只球队不管阵型如何改变,都离不开前锋、中场和后卫这三个位置的排兵布阵。

前锋主要负责进攻;

中场是个平衡的位置、进可攻退可守;

后卫和守门员则主要负责防守。

常言道,外行看热闹,内行看门道。其实资产配置也如同足球的阵型布置。有些资产用来进攻,有些资产用来做攻守平衡,有些则纯粹用来防守,通过合理的搭配,才能让不同的资产更好地“团队作战”,实现整体目标。

资产配置为什么“香?”

稍微有些投资常识的人都知道,不能把鸡蛋放在同一个篮子里,但是具体怎样分配鸡蛋才能降低组合的风险,达到预期的收益目标?这是一门科学,我们把它叫做资产配置。

资产配置有多重要?

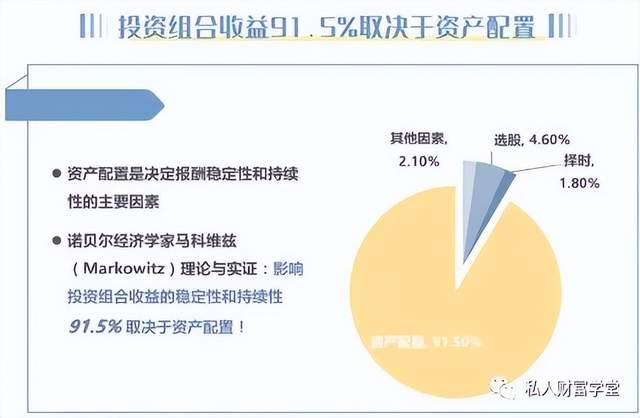

“资产配置之父”加里.布林森曾说,从长远看,大约90%的投资收于来自于成功的资产配置。

诺贝尔经济学奖获得者马科维茨说过,资产的分散是投资者唯一能够获得的免费午餐,投资组合收益91.5%取决于资产配置。

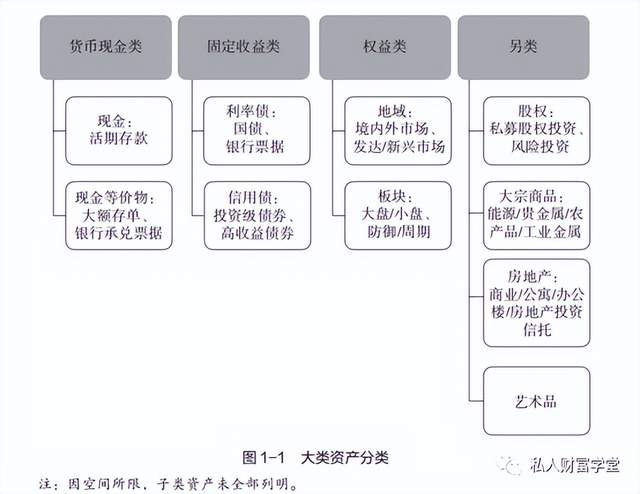

事实上资产配置讲究的是在控制风险最小的情况下,获得更高的收益回报,而不是单纯追求收益最大化。其研究的核心之一是各类资产之间的相关性,将不同的风险等级、收益水平、流动性且相关度较低的多种资产按一定比例进行组合搭配。

因为在大多数情况下,各类资产并不是同步涨跌,而是涨跌互现,通过构建科学的组合,能够起到对冲、平衡的作用。

数据来源:Wind

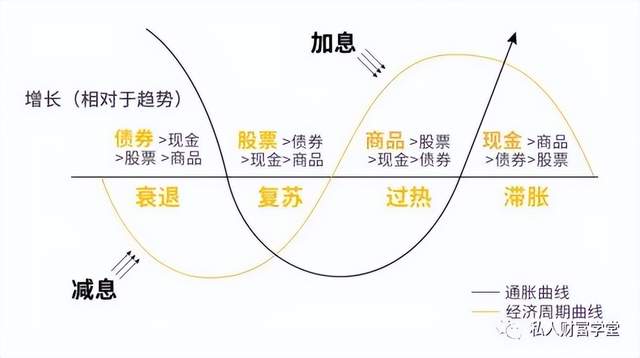

另外,如果能够把握市场节奏,及时、合理地切换资产,还有望获取超额的收益。

如何科学配置资产

资产配置类似于足球队的“排兵布阵”,足球阵型考虑进攻和防守,资产配置同样衡量着风险与收益。而投资者就是主教练,需要在变幻的市场环境下,合理地将资金分配到每一类资产上面,并且能够根据市场的变化来动态调整。

那么应该如何科学地配置资产来保卫好我们的财富呢?

当前世界形势剧烈变化,进入到一个非稳态的大变局时代,安全的资产越来越少,各种暴雷风险事件不断发生,一次次冲击投资人的信心和认知,所以建议在投资上要稳定、安全压倒一切。

首先,必须要有一个底线思维——将一部分资产用来保底,要保证本金安全,收益不是追求越高越好。比如国债、银行定存、货币基金等,虽然收益很低跑不赢通胀,但优点是安全,波动小,保证本金安全没啥问题。

其次,多元分散。不管是资产的种类、投资期限、投资方式都需要多元化。以前在有少数局部的确定性趋势的时代,某些单一类种的资产能够走出长牛走势,这时候显然集中投资比分散投资更优。比如以前的房地产。

但现在时代大势变了,不确定性大增,各种资产容易出现“过山车”走势,很难有确定的长期趋势,随时都可能出现变化。比如现在所有的安全资产,其实都有自己的风险点,没有一个资产是绝对安全的,连村镇银行的存款前不久也出现了风险事件,最近银行理财又出现大面积的破净潮。

所以现在投资一定不能“All in 、“梭哈”,而是各种资产(高低风险、长短各种期限的资产),都要分散、多元化合理搭配。

光有进攻性资产是危险不可控的,风控型资产和防守型资产也不可或缺。

这是资产配置的几点总原则。

但具体怎样配置实际上没有完美统一的标准,需要结合个人的实际情况来看,就如同足球阵型没有孰优孰劣之分,一名优秀的教练总是能根据比赛的情况不断调整阵型,资产配置更是如此,没有标准的答案,“因人而异”、“因时而异”,在适当的时机,配置适当的资产,制定出属于自己的“资产阵型”,才能够无往不利。

这里给大家两个思路做参考:

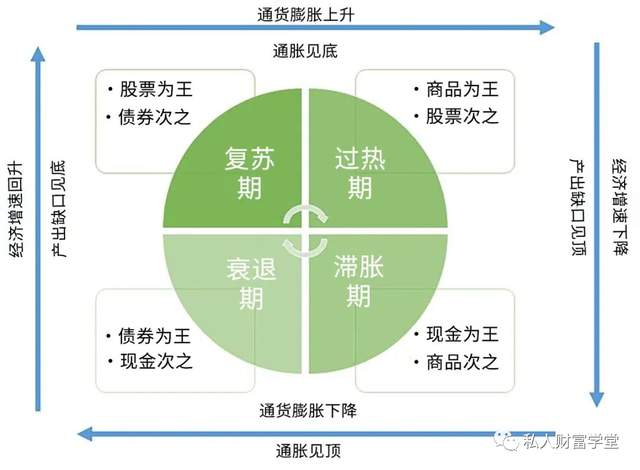

1、“美林时钟投资理论”。

美林时钟是一个经典的经济周期模型,由美林证券基于美国过去30年的历史经济数据总结得出。

复苏期经济上行、通胀下行,首选投资品为股票;

过热期经济上行、通胀上行,大宗商品最有投资价值;

滞胀期经济下行、通胀上行,最好的策略是现金为王;

衰退期经济下行、通胀下行,债券成为最优的投资选择。

其内在的逻辑在于:经济运行会呈现明显的周期性,各类资产在不同阶段表现不同。所以对经济周期和各类资产位置的把握非常关键,是最考验投资者水平的地方。

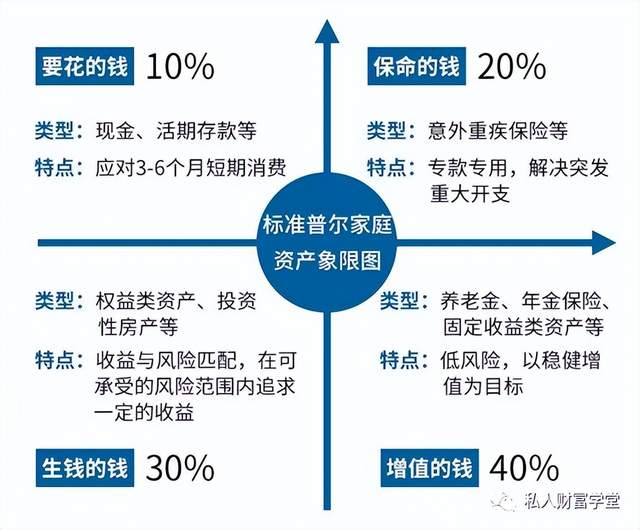

2、标准普尔家庭资产配置法。

这是一个比较通用的资产配置工具,它把家庭资产分成四个账户,不同账户的作用不同,资金的投资渠道也各不相同。

第一个账户:日常开销账户,里面装的是“要花的钱”,在需要钱的时候可以随时变现。可考虑银行存款、现金、货币基金。

第二个账户:杠杆账户,主要是以小博大,转移风险,是“保命的钱”,可以配置一些商业保险,比如重疾+医疗+意外,有钱或有贷家庭可配置寿险。

第三个账户:投资收益账户,是用来“生钱的钱”,重点在收益,比如股票、基金等高风险高收益资产。

第四个账户:长期收益账户,是“增值的钱”,重点在安全、保本,能够抵御通货膨胀的侵蚀,带来稳定的收益。目前来看,可考虑标准化债券等稳健资产。

一般来讲,第一、二个账户的配比相对固定。第三、第四个账户则相对灵活,可以适当地进行调整。比如风险承受能力高的话,就可以调高第三个账户的占比;风险承受能力低的话,就调高第四个账户的占比。

当然这也只是一个大方向上的建议。投资理财是个动态的规划,具体比例也需根据情况随之改变。

私人财富学堂观点

1、不要企图准确预测卡塔尔世界杯的比分,就恰如不要企图准确预测投资市场一样。但不管面对的是怎样的市场环境,进退、攻守都要留有余地,才是资产配置的核心风控标准。

2、资产配置是为了充分利用不同资产走势的非同步性,来减小整体的波动,强化抗风险能力,是把投资从“赌运气的游戏”变成为一个“大概率的胜算”,让财富细水长流,在不断变化的市场中构筑穿越周期的力量。